با رشد و توسعه هر چه بیشتر بازار، علیالخصوص اکوسیستم اتریوم، که عمده نوآوریها روی این بستر شکل میگیرد، مفاهیم جدید هم در این فضا روزانه به وجود میآید که ممکن است با مفاهیم قبلی مشابه باشد و کاربر عادی نتواند بهدرستی تفاوت آنها را تشخیص دهد. Yield Farming , Staking, Liquidity Mining یک دسته از این مفاهیم هستند که همگی نوعی Passive Income یا درآمد غیرفعال محسوب میشوند که به طور اجمالی به توضیح در مورد آنها میپردازیم.

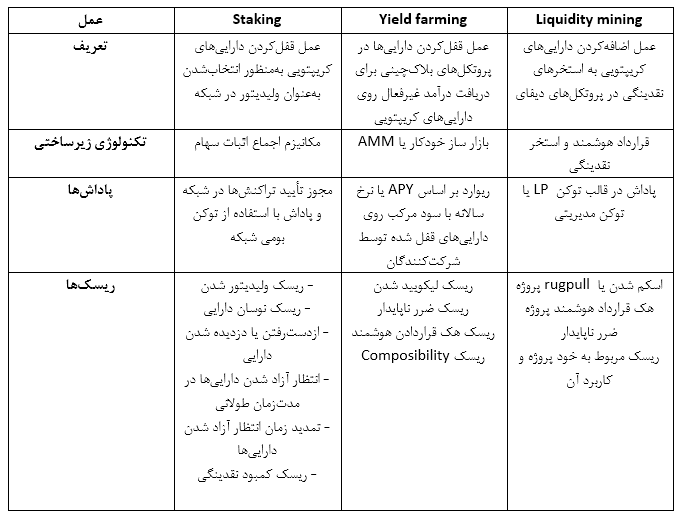

ابتدا با Staking شروع میکنیم! استیک که به معنای سهم است و در سیستمهای مبتنی بر POS یا اثبات سهام به کار میرود، به فرایندی گفته میشود که یک شخص قصد داشته باشد به تأیید بلاکهای جدید و شرکت در اجماع یک شبکه نقش داشته باشد. در اینجا با ضمانت قراردادن دارایی خود یا همان Stake این ضمانت را به شبکه میدهد که در صورت ایجاد عمل مخرب یا تأیید نکردن تراکنشها تنبیه شود و در صورت کارکرد صحیح مقداری از کارمزدهای ایجاد شده در شبکه را کسب کند.

. Yield farming یا کشت سود که یکی از مفاهیم جدید در دنیای DEFI هست به سپردهگذاری موقت یک دارایی در پروتکلها یا پلتفرمهای دیفای مثلاً صرافی یا یک lending platform گفته میشود که در مقابل آن سود دریافت میشود. همچنین برای دریافت سود بیشتر میتوان به پشتوانه داراییهای خود که در ابتدا در استخرها قرار دادهایم مجدد وامگرفته و از دارایی موردنظر جهت دریافت سود بیشتر سپردهگذاری کرد که البته ریسک کار بالا میرود و امکان لیکویید شدن وجود دارد. نرخ سود در ییلد فارمینگ با واحد APY محاسبه میشود که یک سود مرکب است. نرخ سود کلی این فارمینگها بسیار متغیر است و هرچه نقدینگی در این استخرها بیشتر شود و مشارکتکنندگان در این استخرها افزایش پیدا کند نرخ سود کاهش پیدا میکند. پیدا کردن فارمهای با سود بالا معمولاً نیازمند تلاش زیاد جهت پیدا کردن آنها هست که از عهده یک کاربر عادی دیفای خارج است.

liquidity mining یا استخراج نقدینگی همانطور که از اسم آن پیداست جهت افزایش و بهبود نقدینگی در پروتکلهای دیفای به کار میرود که یک با ایجاد یک سری مشوق در سطح پروژه این انگیزه را ایجاد میکنند که کاربران در پروتکل موردنظر تأمین نقدینگی کنند. این نقدینگی بر خلاف ییلد فارمینگ جهت عملیاتهای قرض دهی و وامگیری استفاده نمیشود بلکه جهت تأمین نقدینگی برای معاملات و تریدها استفاده میشود که در آن همچنین به آنها LP token نیز داده میشود.

کاربر هنگامی که دیگر قصد تأمین نقدینگی نداشت LP tokenها را به پروتکل تحویل میدهد و بهجای آنها توکن گاورننس شبکه را تحویل میگیرد و نقدینگی خود را هم آزاد میکند.

به طور هر سه مفهومی مشابه دارند ولی باید بر اساس سلیقه، میزان دارایی و ریسک یکی از گزینههای موردنظر خود را انتخاب کرد. در جدول زیر خلاصهای از توضیحات بالا نشان داده شده که میتواند در انتخاب استراتژی مؤثر باشد.

برای خواندن مطالب بیشتر از این نویسنده: توییتر / مهدی